川普于上周三(4/2)宣布美国将于 4/5 日凌晨起对所有贸易伙伴征收 10% 的基准关税,而其他被美国政府认为有贸易不对等的国家将加征「对等关税」,并于 4/9 日凌晨起生效。川普也将 2025 年 4 月 2 日标志为解放日(Liberation Day),他认为这是美国工业重生的日子。

对等关税(Reciprocal tariffs),又称为互惠关税,为川普于第二次总统任期所提出的概念。川普认为美国与其他国家间的贸易关系是不平等的,导致美国存在巨额的商品贸易逆差,因此川普将征收和其他国家相同的税率,使美国商品具有竞争力,扶植美国制造业成长并维持龙头地位。

此前已单独征税的产品,如钢铁、铝、汽车及其零部件将不适用对等关税;此外,医药产品、半导体、木材制品、能源产品及美国国内没有的某些矿产也将被豁免。

对等关税税率

| 国家 | 2024 年美国进口占比 | 对等关税 |

|---|---|---|

| 欧盟 | 18.5% | 20% |

| 中国 | 13.4% | 34% |

| 日本 | 4.5% | 24% |

| 越南 | 4.2% | 46% |

| 南韩 | 4% | 26% |

| 台湾 | 3.6% | 32% |

| 印度 | 2.7% | 27% |

| 英国 | 2.1% | 10% |

| 瑞士 | 1.9% | 32% |

| 泰国 | 1.9% | 37% |

| 马来西亚 | 1.6% | 24% |

川普列出了 180+ 国家和地区将面临的对等关税税率,从 10%-50% 不等。而其中对中国的对等税率为 34%,加上先前的 20% 关税以及最新公布的额外50%关税,中国进口品的总关税已高达 104%。 加拿大和墨西哥则于先前已开始征收 25% 的关税,并未纳入此次对等关税的名单中。

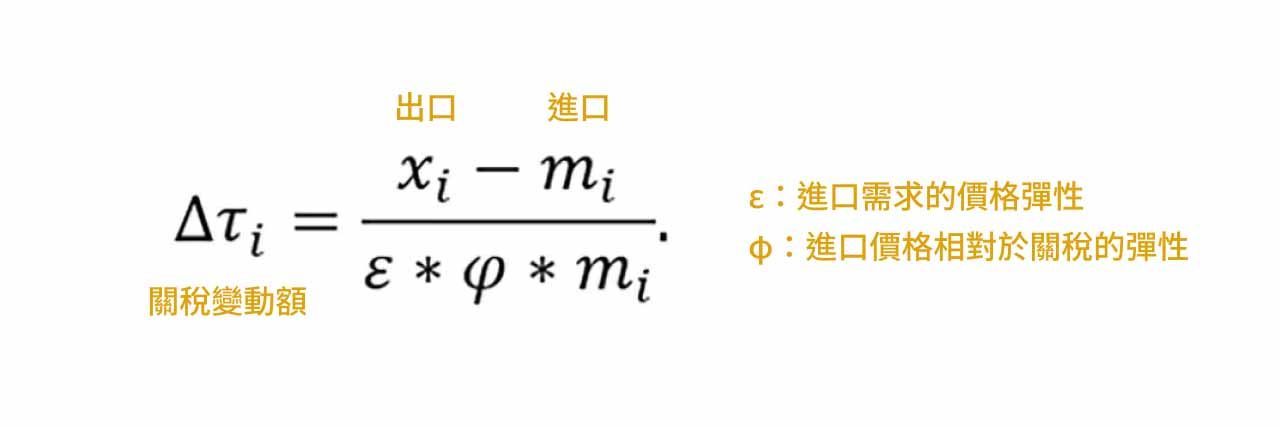

对等关税计算公式

由于分母中,进口需求的价格弹性 ε 设定为 4,进口价格相对于关税的弹性 φ 设定为 0.25,两者相乘后会等于 1,对于运算结果并无影响。简化该公式,川普政府将贸易逆差除以进口额视为其他国家对美国征收的「所有关税、非货币壁垒和其他形式诈欺行为的综合税率」,对等关税的税率则是将此比率除以 2 得出。

以台湾为例,2024 年美国对台湾的贸易逆差为 73,927.2 百万美元,进口总额为 116,264 百万美元,73,927.2 / 116,264 为 64%,因此台湾的对等税率为 32%。

其他已开征关税

加拿大&墨西哥

- 3/4 日起所有进口产品征收 25% 的关税(符合 USMCA 规定的商品关税无限期推延)。

- 加拿大的能源及钾肥享有 10% 的较低关税。

中国

- 3/4 日起所有进口产品的关税上调至 20%。

钢铁&铝制品

- 3/12 日起对进口钢铁及铝制品征收 25% 的关税。

汽车

- 4/3 日凌晨起对进口汽车征收25%的关税。

未来预计征收关税项目

汽车零组件

- 预计在 5/3 日前对部分汽车零组件征收 25% 关税。

半导体

- 预计征收 25% 的关税,但尚未宣布日期。

医药制品

- 预计征收 25% 的关税,但尚未宣布日期。

铜

- 美国商务部正在调查中,尚未宣布相关政策。

木材

- 美国商务部正在调查中,尚未宣布相关政策。

关税豁免规定附件

根据白宫于上周五盘后公布的《Annex III》中,税则号列 9903.01.34,提到若进口产品中「美国成分(U.S. content)」占报关总值 20%以上,该产品美国来源部分得以免征附加关税,其余部分则仍须课征,并非目前网上提到的完全免征。 从此条文来看,台湾AI硬体与手机产业因晶片占产品成本通常高于20%且大部分晶片厂都是美商,有望受惠,然而,条文本身的定义仍相当模糊,如美国成分定义是made in或是made by等重要资讯在条文中并未明确写出,实际认定权仍在川普手中。

注:「美国成分」(U.S. content),指某商品中可归因于完全在美国获得、生产,或经过实质转型的零组件的价值。

国际金融走势

股票市场

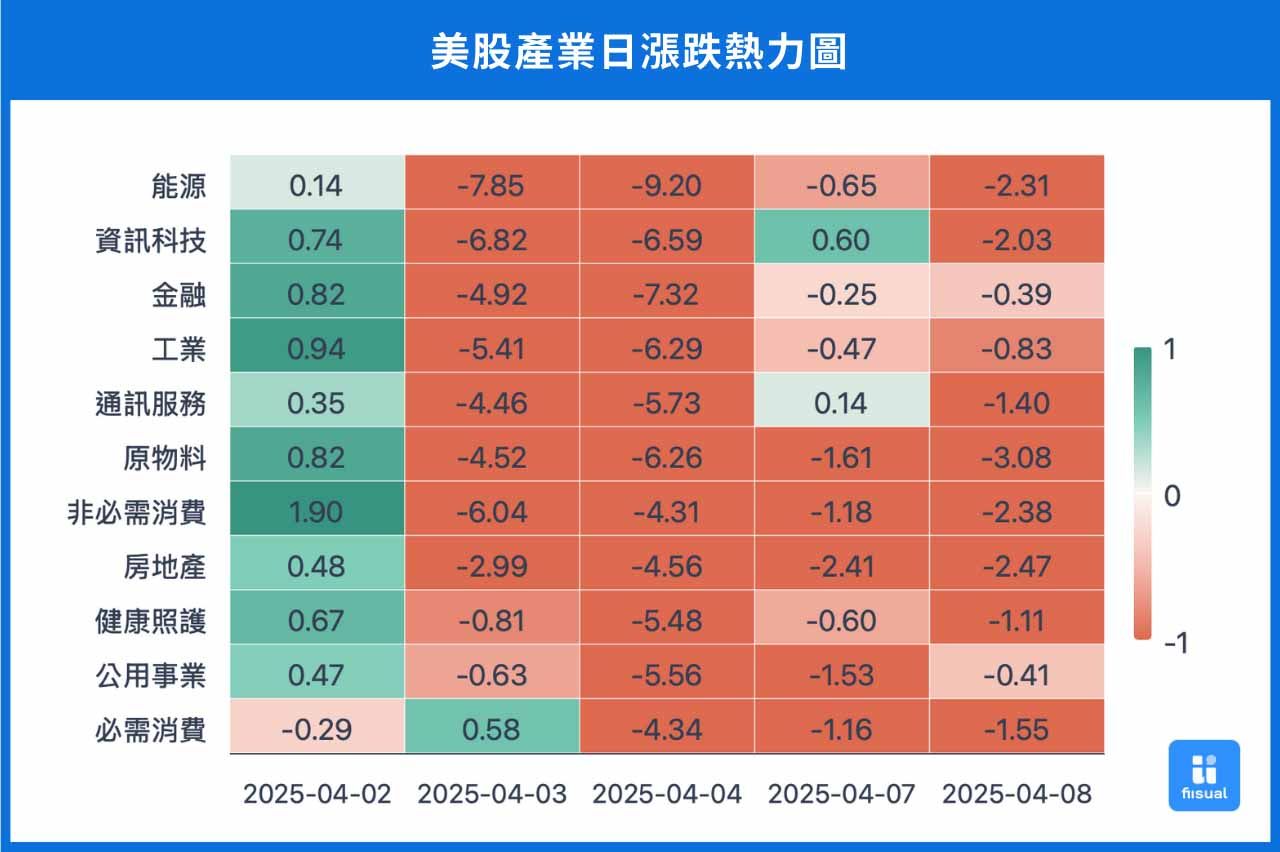

美股

美股自关税发布后,三大指数迅速回落修正。从产业角度观察,跌幅最深的产业为能源,资讯科技、金融、工业也都有累积超过 10% 的跌幅。必须消费及公用事业为相对防御型类股,跌幅最轻。

| 跌幅排名 | 产业 | 代码 | 累积跌幅(4/2~4/7) | 简要分析说明 |

|---|---|---|---|---|

| 1 | 能源 | XLE | -15.24% | 预期受惠于油价波动,但实际受需求疲弱与资本支出下修预期拖累 |

| 2 | 资讯科技 | XLK | -11.62% | 全球供应链依赖度高,恐受出口限制与贸易摩擦双重打击 |

| 3 | 金融 | XLF | -11.06% | 债券殖利率波动、企业信用风险扩大,市场风险偏好下降造成压力 |

| 4 | 工业 | XLI | -10.23% | 跨国制造商面临出口报复与零组件成本上升风险 |

| 5 | 通讯服务 | XLC | -9.19% | 中资设备排挤与供应链重构影响信心 |

| 6 | 原物料 | XLB | -9.18% | 原料价格波动大,成本转嫁困难 |

| 7 | 非必需消费 | XLY | -8.61% | 汽车、家电等产业受进口成本与需求预期下修影响 |

| 8 | 房地产 | XLRE | -6.53% | 整体资金风险趋避情绪拖累表现 |

| 9 | 健康照护 | XLV | -5.42% | 大型药厂具出口依赖,短期面临关税与监管风险 |

| 10 | 公用事业 | XLU | -5.37% | 防御性资产但遭遇系统性调整压力 |

| 11 | 必需消费 | XLP | -3.68% | 相对抗跌,内需支撑表现 |

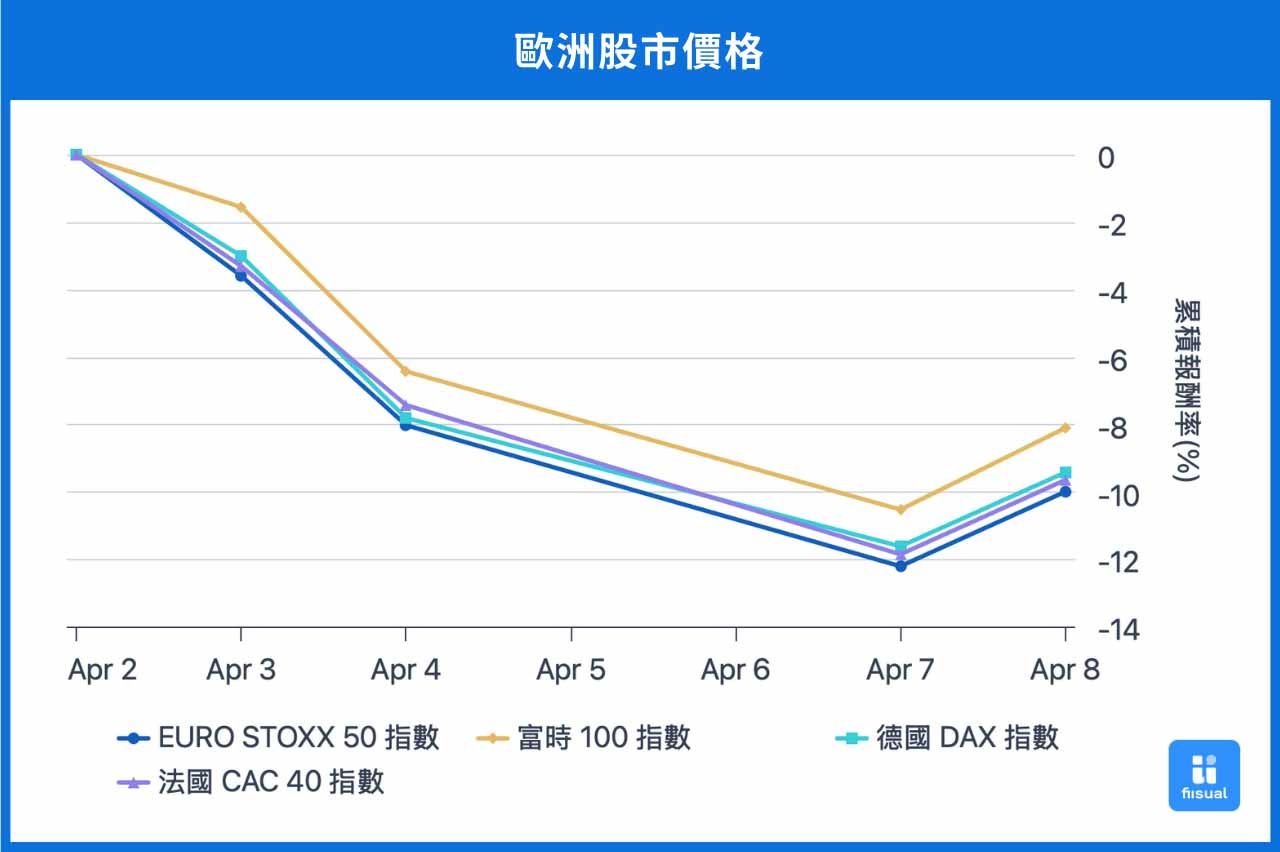

欧洲股市

欧洲股市方面,截至昨日收盘为止,各市场指数也皆有接近 10% 左右的跌幅。市场弥漫不确定的氛围,除了关注关税的影响外,也担忧此波被美国课以重税的生产国,是否会在未来进行倾销。

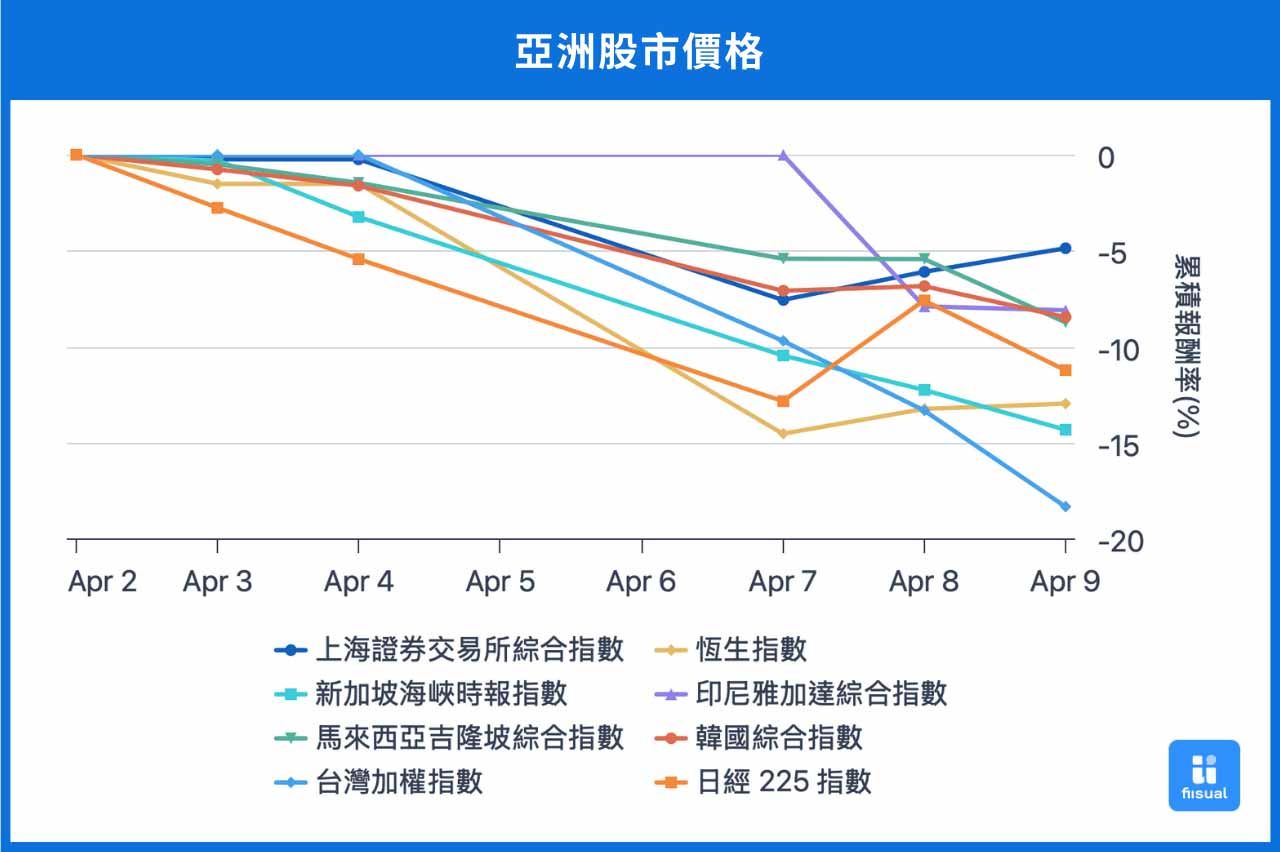

亚洲股市

亚洲股市整体也趋于弱势,除上证整体跌幅较浅外,以外贸为止的几大经济体如台湾及新加坡,都有明显的回档。日经指数在日本开启谈判后,股市出现上下震荡。

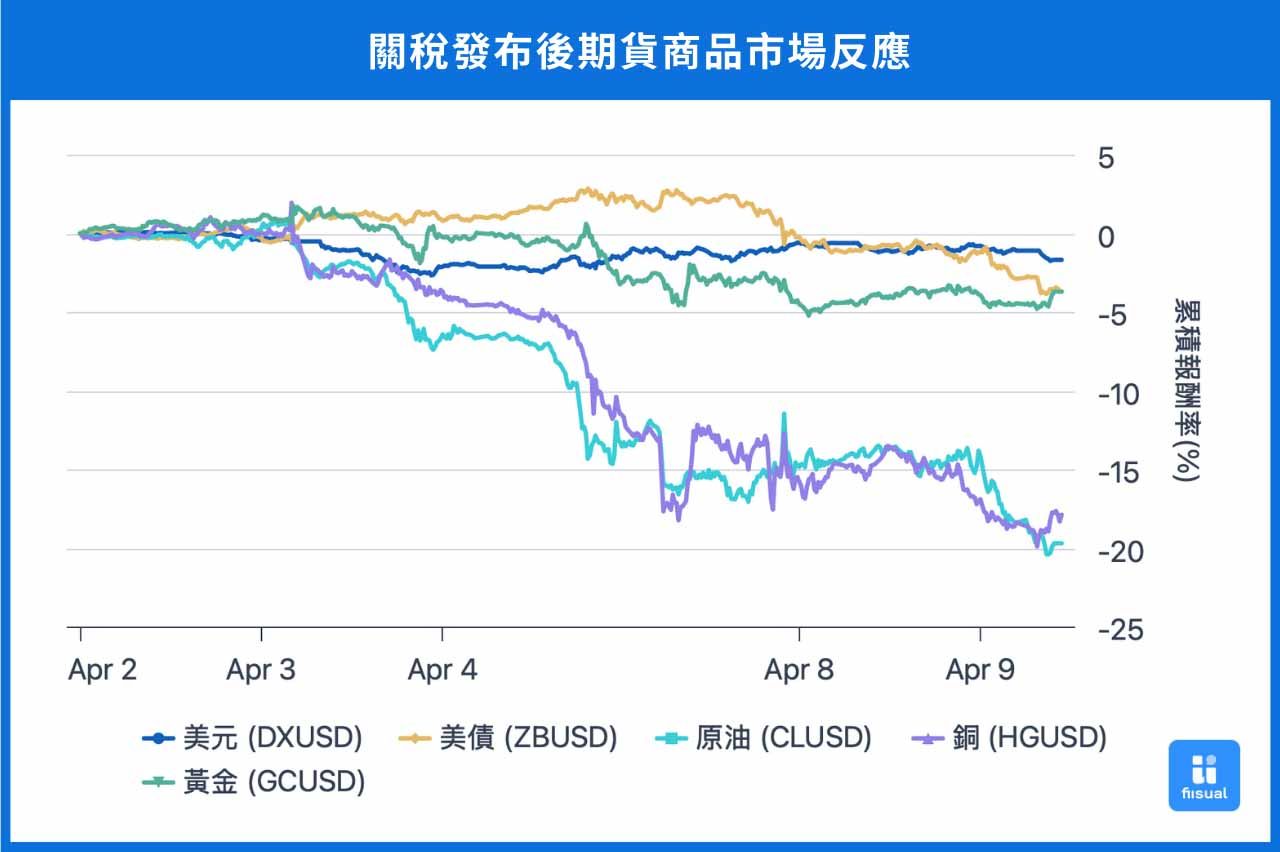

原油

尽管美国关税政策排除了能源商品,但各国的反制措施引发贸易占使市场仍担忧贸易战引发的全球经济衰退,进而压制原油需求,原油创下三年以来最大百分比跌幅。

国际油价在美国新一轮关税政策推出前已呈现偏弱走势,但本次仍出现如此剧烈的单日跌幅,显示市场对于新关税措施可能引发的全球贸易摩擦与经济放缓风险反应强烈,恐慌情绪快速升温。预计短期内全球关税战将持续发酵,甚至有演变成经济危机的可能,油价看跌。

黄金

随着川普扬言对全球商品加征关税的消息传出,市场避险情绪迅速升温,国际金价创下历史新高。随即因股市暴跌,黄金作为高流动性资产,被用于满足其他市场保证金追缴需求,因此出现抛售潮,金价急转直下,单日重挫121美元。

预期短期内金价可能因保证金追缴而出现一波回调,待抛售告一段落有望出现反弹。中期而言,随着美国推动对等关税政策、各国陆续祭出反制措施,市场对潜在系统性风险的担忧升温,预期避险需求将持续支撑金价走势。长期来看,在全球去美元化进程推进、美国进入降息周期的宏观环境下,黄金看多不变。

铜

川普宣布加征关税后,引发市场对制造业需求可能下降的担忧,加上先前的溢价回吐,铜价遭遇近 5年最大跌幅。

美债

债券市场在关税发布后,随着避险资产的涌入,一度呈现上涨趋势。但在近期中美贸易战力度加剧后,中国恐将逐步抛售美债,造成债券市场资金的流出,美债价格在近期因此出现跌幅。

未来我们也将持续整理出关税对于各国家区域的影响!