台达电(2308)为台湾第 4 大权值股,成立于 1971 年,早期专注于电视线圈与电子零组件制造,以绕线式磁性元件起家,随后逐步扩展至磁性与散热元件领域。凭借在电力转换与热管理的技术累积,公司进一步切入电源供应器市场,现已成为全球最大交换式电源供应器制造商。

公司业务

公司四大业务领域及产品表格如下:

| 业务 | 细分领域 | 产品 |

|---|---|---|

| 电源及零组件 | 电源供应器 | 交换式电源供应器、电源适配器、UPS 等 |

| 被动元件 | 扼流线圈、磁性元件、电阻等 | |

| 风扇与散热系统 | 冷却风扇、散热器、均热板等 | |

| 交通 | 电动车动力系统产品及方案 | 车载充电器、车载辅助逆变器、驱动马达等 |

| 自动化 | 工业自动化 | 提供一整套整合性的系统 |

| 楼宇自动化 | 智慧营运维护平台、门禁系统、安防系统等 | |

| 基础设施 | 资通讯基础设施 | 电源、控制器、机柜等 |

| 能源基础设施 | 电动车充电设备、太阳能逆变、储能系统等 |

你可以能也会对以下文章有兴趣:

产能优化与全球布局

- 台湾据点:内湖(总部)、桃园、台中、台南。

- 海外主要生产基地:中国(东莞、苏州)、泰国、印度等,其中中国产能占 50%。

为因应全球供应链重组与地缘政治风险,台达电持续调整产能布局。虽中国仍占约五成产能,但公司已加速在泰国设立第二营运总部,并建置资料中心备援机房,作为主要非中替代基地与海外扩张重点。同时,公司亦积极推进印度新厂建设,以分散制造风险并切入当地市场。

主要客户与竞争对手

- 国际客户包括:Apple、HP、IBM、Microsoft、Sony 等

- 台湾主要竞争对手:光宝科(2301)、康舒(6282)、群电(6412)

同业比较

| 公司 | 台达电(2308.TW) | 光宝科(2301.TW) |

|---|---|---|

| 市值 | 16,667 亿 | 3,219 亿 |

| 2Q25 产品组合 | 电源及零组件:52%、交通:9%、自动化:11%、基础设施:28% | 资讯及消费性电子:40% 、云端及物联网:41% 、光电 19%。 |

| 销售地区 | 美国:25%、中国:23%、台湾:14%、其他:38% | 美洲:27%、欧洲:11%、亚洲:61%、其他:1% |

| 2Q25 毛利率 | 35.5% | 22.1% |

| AI 伺服器电源市场占有率 | 超过 60% | 约 30% |

| 竞争优势 | 系统整合能力强、垂直整合度与在地化能力强、独供 Nvidia DC-DC模组 | 在高瓦数 PSU 与快充领域具性价比优势、液冷技术成熟、独供 Azure AI 机柜电源 |

发展前景

AI 资料中心推升电源需求

随着 AI 模型规模与运算密度持续提升,AI 伺服器单机功耗从 5.5kW 飙升至 12kW 甚至 20kW。以 2026 年 Vera Rubin 平台为例,机柜电源将从 140kW 跃升至 200kW 以上,对资料中心电力供应形成更大压力。在此背景下,资料中心因电力供应不足而停机的频率显著上升,根据 Uptime Institute 统计,约 16% 停机事件会造成云端业者单次损失超过 100 万美元,促使业者加速升级电源系统,推动 HVDC(高压直流)、BBU(备援电池)及 UPS(不断电系统)投资需求。

传统 AC 供电模式难以满足高功率与高密度需求,HVDC 凭借高效、集中供电优势,搭配 BBU 架构,可减少多层能量转换的效率损耗与散热负荷,同时简化维护流程,成为新一代 AI 资料中心主流标准。值得注意的是,在 NVIDIA 最新 GB300 平台下,BBU 由必选改为选配,台达电因具备全系列 HVDC 与 BBU 解决方案,预期将对营收带来显著增长。

台达电在 AI 伺服器电源市占率超过 60%,具备完整的 HVDC 解决方案,其一站式架构可将电网端 33kV AC 经多级转换整合为伺服器晶片所需的 0.65V DC,且能源效率高达 92.1%,较传统方案提升逾 4%。在产品升级层面,随着 NVIDIA GB200/GB300 等新平台导入,5.5kW PSU 取代 Hopper 采用的 3.3kW PSU 成为主流,ASP 与毛利率同步提升。短期而言,公司预计 4Q25 抢进 B300 晶片备货潮,并推出 12kW PSU,ASP 可较 8kW 机种翻倍,同时,50V 独立电源柜亦有机会在 4Q25 投产。平台升级将显著推升单机内容价值:从 GB200 的 43,800 美元成长至 GB300 的 90,600 美元,2027 年 Rubin Ultra 导入 800V HVDC 与 POWER RACK 后,单机价值可达 171,000 美元,进一步扩大营收规模与获利能力,并巩固客户黏着度。

| 项目 | GB200 | GB300 | Rubin |

|---|---|---|---|

| 供电架构 | UPS | UPS + HVDC | 800V HVDC |

| 伺服器电源功率 | 5.5kW | 5.5kW | 8 / 12kW |

| BBU | 选配 | 标配 | 标配 |

| 超级电容 | 选配 | 标配 | 标配 |

| 组柜方式 | 机柜内 | 独立电源柜 | 独立电源柜 |

| 冷却方式 | 冷板液冷 | 冷板液冷 | 冷板或浸没式液冷 |

| 低压电器 | 交流断路器、继电器 | 交流断路器、直流断路器、直流熔断器、继电器 | 直流断路器、固态直流断路器、高压直流继电器 |

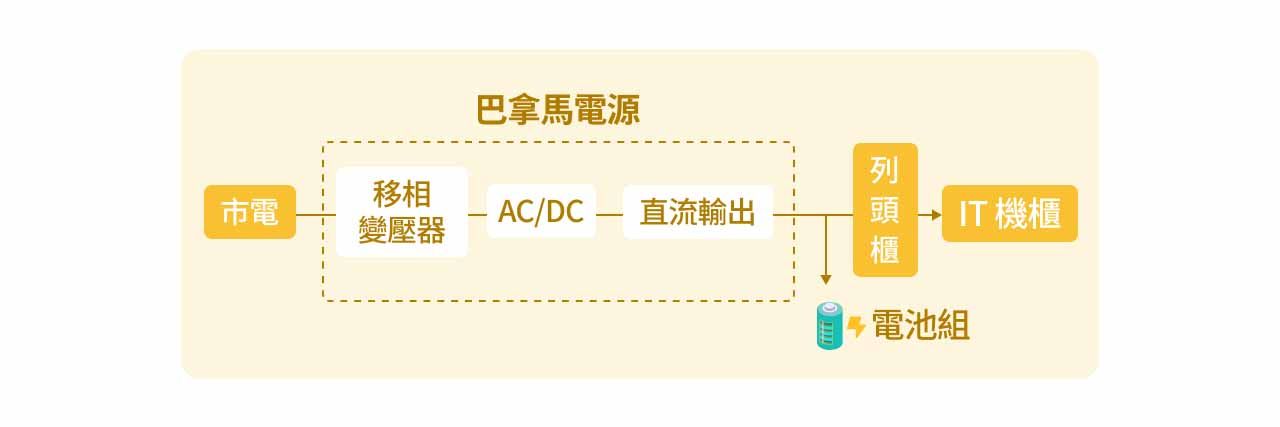

巴拿马电源 &SST 成长空间大

巴拿马电源是一套由台达电子与阿里巴巴共同创新的资料中心配电架构,其采用移相变压器代替工频变压器,减小了变压器副边绕组的短路电流,降低其下游开关的短路电流容量,并集成配电柜、整流柜等,显著提升空间利用率与供电效率。相较传统架构,巴拿马电源可节省 40% 设备与施工量,占地面积减少一半以上,模组效率最高达 98.5%,尤其在 20~30% 轻载条件下效率提升最为明显,符合 AI 资料中心高密度运算与能源效率要求。目前巴拿马电源已在阿里、中国移动、中国联通等大型数据中心导入,凭借性能优势与客户资本开支持续扩大,带动公司中期成长。

除巴拿马电源外,台达电正布局下一代固态变压器(SST),采用 SiC、GaN 等宽能隙半导体器件,以高频变压实现更灵活的功率控制与更低损耗。相较传统 HVDC 架构,SST 可直接将 13.8kV 交流转换为 800V 高压直流,省去多级 AC/DC、DC/DC 转换,效率超过 98%。此外,SST 原生支援 GW 级再生能源与储能接入,具备电能品质调节、智慧供电路由与微电网兼容能力,是绿电与资料中心融合的理想技术选择。随着第三代半导体降本加速、CSP 投资持续,台达电有望在巴拿马电源既有基础上切入 SST 新架构,形成长期成长动能。

| 项目 | UPS | 240V/336V HVDC | 巴拿马电源 | SST |

|---|---|---|---|---|

| 冗余供电模式 | 主流:2N,DR很少采用;RR | 主流:1路市电+1路DC;特殊型号:2N HVDC | 主流:2N DC,也可:1路市电+1路HVDC | 采多级/多模组结构,可做N+1 模组冗余、支援多埠(含储能/再生)接入。 |

| 可用性 | 结构复杂,可用性一般 | 结构简化,可用性高 | 结构简洁,可用性极高 | 可用性极高,可模组化扩充 |

| 理论链路效率 | 93% | 95% | 97.5% | 98.3% |

| 占地面积(2.2MW IT) | 310㎡ | 300㎡ | 110㎡ | 约是 HVDC 的 1/3 |

| 建设周期 | 约12个月 | 约6个月 | 约3个月 | 预期<3 个月 |

| 系统成本(元/W) | 约3元/W | 约2元/W | 约1.3元/W | 预期高于 HVDC/巴拿马 |

| 优势 | 应用成熟,产品生态完善 | 成本下降,结构简单 | 集成度高,效率最高,部署周期最短,系统成本最低 | 支援双向能源流、电能品质调节、模组化程度高、能串接 DC 网、绿能 |

| 缺点 | 效率提升有限,扩展不灵活,占地面积大 | 占地面积较大,产业链不成熟,运行案例少,缺乏运维经验 | 产业链尚未成熟,运行案例有限,运维经验相对较差 | 技术尚处早期,元件成本高、不适配低压柴油发动机组 |

水冷散热业务加速放量

台达电的水冷散热产品涵盖水冷板、Manifold、CDU 与 Sidecar,目前出货以系统性产品 Sidecar 为主,并已成为主要供应商。CDU 虽仍处于小量出货阶段,但随着资料中心陆续转向 Liquid to Liquid 架构,市场需求将显著提升,台达电凭借 Sidecar 出货实绩,有望争取更多订单。公司 CDU 采封闭式设计,结合自主研发的高效能泵浦与热交换器,不仅降低空间需求,亦有助于节能。目前,台达电已向微软、Meta、甲骨文等国际云端服务供应商出货,由于水冷系统在单价与毛利率上均优于传统方案,随出货规模扩大,预期相关营收与毛利率将持续攀升。

关税方面

关税部分,公司对美国客户的订单多采 FOB 模式,因此关税最终由客户承担。供应链结构上,关键零组件(如散热鳍片)高度依赖中国,因成本与产能因素难以替代,组装流程则为零件自中国进口至台湾进行初步组装,再送至美国完成最终控制工序,以降低关税负担。海外产能布局方面,公司指出若泰国关税成本过高,将停止当地生产,一方面也是考量泰国厂技术能力。整体来看,因关税多由客户吸收,加上生产弹性调整空间,关税对营运影响有限。

小结

短期而言,只有 AI 相关产品表现较好,4Q25 B300 备货潮与 12kW PSU、50V 电源柜量产将直接推升 ASP 与毛利率,水冷散热业务加速放量亦将挹注获利。 中期在 GB300 与 Rubin Ultra 平台导入下,单机内容价值可望翻倍成长,带动订单黏着度与毛利结构持续优化,同时,巴拿马电源于中国资料中心渗透率提升,亦将成为营收增长动能。 虽 AI CapEx 周期反转仍为主要风险,但美系 CSP 近期上修资本支出,显示 AI 资料中心需求至少延续至 2H26,整体展望维持正向。

想看更多相关主题的内容可以参考以下文章!