公司基本介绍

LINE Pay 台湾(连加网路商业股份有限公司)为台湾市占率第一的行动支付平台,依托 LINE 通讯软体的庞大使用者基础,逐步建构涵盖支付、行销与金融服务的完整生态圈。公司于 2024 年 1 月以每股 348 元登录兴柜,股票代号 7722.TW,同年 7 月正式在台湾证券交易所挂牌,成为台湾首家上市的第三方支付公司。

商业模式拆解

LINE Pay 的商业模式主要由 B2B2C 与 B2B 两大构面构成。

- 在 B2B2C 端,公司以支付事业为核心,涵盖票券发行与销售、第三方支付服务以及联名卡与点数回馈卡合作。其中,票券业务透过发行多元化的商品与优惠,强化商店曝光并提升交易活跃度,第三方支付则扮演商店与消费者之间的中介者,提供线上线下安全便捷的支付体验,同时促成商户向用户提供优惠以提升转换率,而与银行合作的联名卡与点数回馈卡,则提供一站式支付金融服务,在扩大卡片宣传效益的同时,也提高用户黏着度与满意度。

- 在 B2B 端,公司进一步以行销与广告服务强化商户经营能力,包括为金融机构导流潜在客户、上架金融商品并收取广告费,以及向合作商户提供付费广告方案与差异化行销工具,以提升其在 LINE 生态圈内的曝光效果。

使用者规模

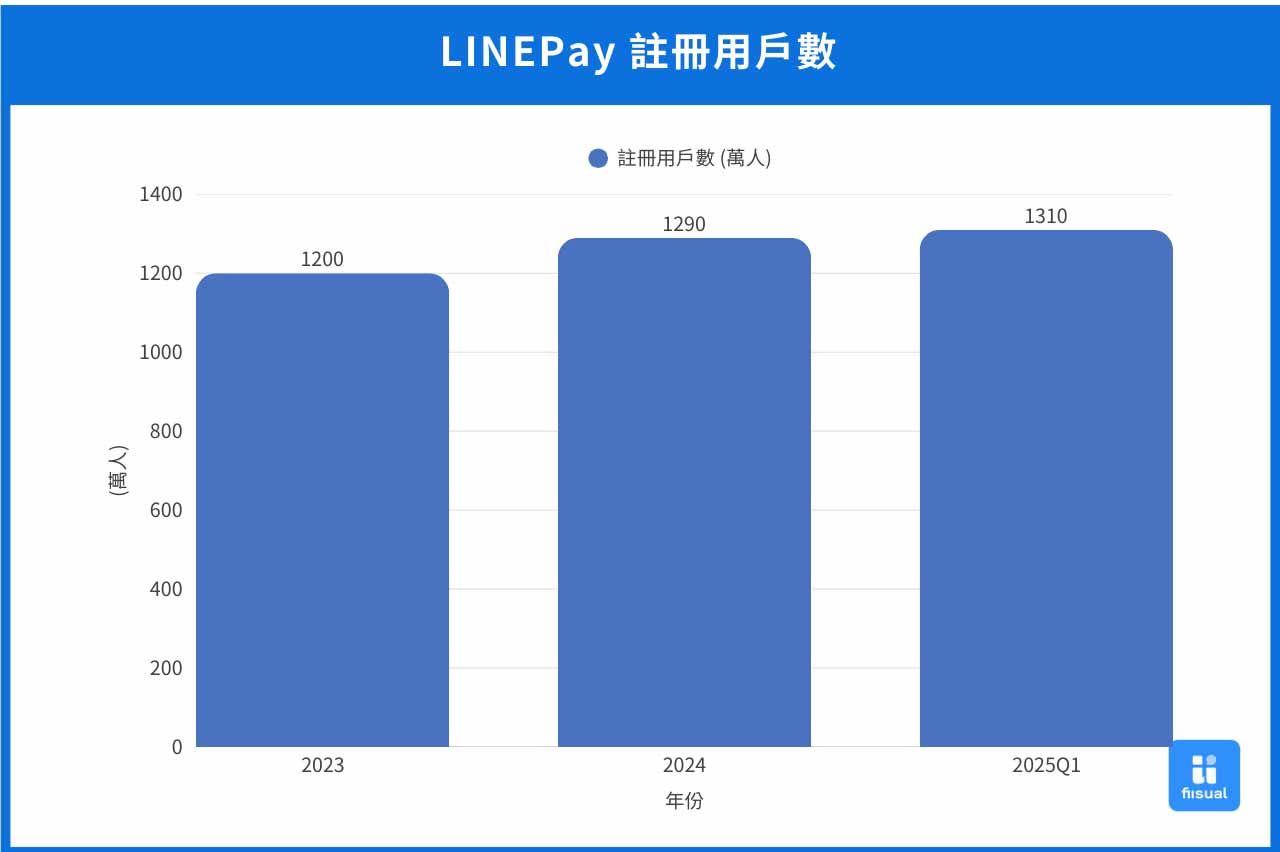

在使用行为与规模方面,LINE Pay 交易量自 2021 至 2024 年已成长近两倍,2024 年交易量达 7.56 兆元,截至 1Q25 已达 2.03 兆元,用户规模亦持续扩张,目前用户数突破 1,310 万、绑定卡片数超过 1,950 万,全台支付据点超过 61 万个,显示其在本地行动支付与生活服务场景中已形成高度渗透。

近期营运表现

从营运表现来看,1Q25 营收仍以手续费收入为主要来源,占比达 83%,但因毛利率偏低,仅贡献公司毛利约 52%,相较之下,金融推广合作虽仅占营收 12%,但毛利率高达 92%,贡献公司毛利比重达 36%,反映公司获利结构高度依赖高附加价值的金融合作业务。销售地区部分,公司营收以台湾市场为主,内销比重高达 97.72%,业务版图仍深度聚焦国内。

| 业务 | 营收占比 | 收入来源 | 主要内容 | 毛利率 | 营运特性 |

|---|---|---|---|---|---|

| 手续费收入 | 83% | 用户、商户、银行 | 代收付实质交易款项的手续费 | ~20% | 交易量大、低毛利,为核心基础业务 |

| 金融推广合作 | 12% | 银行 | LINE POINTS 回馈信用卡/金融卡推广服务费 | >90% | 高附加价值,生态系黏着度高 |

| 系统管理服务收入 | 2% | 商户 | 支付系统软硬体开发与维运收入 | ~50% | 技术服务性质,黏着度高、稳定性佳 |

公司股权结构

LINE Pay 隶属于日本的 LY Corporation,而 LY 的成立源于 2023 年 10 月 1 日原 LINE Corporation 与 Z Holdings Corporation(Yahoo! JAPAN 母公司)合并所形成的新控股公司。在合并前,SoftBank Group 与韩国 Naver Corporation 各持有 Z Holdings 50% 股权,使 LY 成为受到日、韩两大科技集团共同影响的控股架构。这样的跨国治理模式,一方面有助 LINE Pay 引入更先进的技术资源与国际策略视野,另一方面也意味着决策流程相对复杂,可能影响其面对台湾在地市场变化时的反应速度。

经营团队

| 职称 | 姓名 | 持股股数 | 持股比例 | 学历与经历摘要 |

|---|---|---|---|---|

| 董事长暨 总经理 | 丁雄注 | 7,000 股 | 0.01% | 学历: 韩国延世大学电脑工程研究所硕士 经历: Naver Corporation Head of Naver payment |

| 服务管理总处 执行副总经理 | 张修齐 | 43,875 股 | 0.065% | 学历: 国立台湾大学土木工程研究所硕士 经历: 一卡通票证董事长 |

| 业务发展处 资深副总经理 | 张希雯 | 60,535 股 | 0.089% | 学历: 国立勤益科技大学企管学系学士 经历: 中国信托商业银行协理 |

| 经营管理处 资深副总经理 | 陆荣华 | 4,000 股 | 0.006% | 学历: 韩国外国语大学口笔译硕士 延世大学中文系学士 |

| 营运管理处 副总经理 | 吴孟芝 | 2,141 股 | 0.003% | 学历: 美国纽约州立大学宾汉顿分校企管硕士 经历: 雅虎国际资讯营运管理经理 |

| 平台规划处 副总经理 | 詹志阳 | 37,475 股 | 0.055% | 学历: 国立台湾大学土木工程学系硕士 经历: PayPal Taiwan 技术顾问 |

| 开发处 副总经理 | 苏咏顺 | 53,535 股 | 0.079% | 学历: 国立台湾大学土木工程学系硕士 经历: 振圆国际科讯共同创办人 |

| 品牌经营处 副总经理 | 郭祝荧 | 21,414 股 | 0.031% | 学历: 国立政治大学智慧财产研究所硕士 经历: 华硕电脑行销资深经理 |

| 法务部 副总经理 | 邱慈惠 | 32,982 股 | 0.049% | 学历: 美国西北大学法学硕士 经历: 花旗(台湾)银行副总裁 |

| 财务会计部 财会主管 | 洪宇萱 | 37,475 股 | 0.055% | 学历: 国立台北大学会计学系学士 经历: 勤业众信联合会计师事务所审计组长 |

| 资讯安全处 资安长 | 谢佳龙 | 未列示 | 未列示 | - |

LINE Pay Money 事件更新

随着 LINE Pay 的日均代理收付金额持续攀升并突破法规设定的 20 亿元门槛,依据《电子支付机构管理条例》,其必须申请更高级别的电子支付机构执照。

2025 年 7 月 17 日,金融监督管理委员会正式核准 LINE Pay 成立专营电子支付机构 LINE Pay Money。取得牌照后,LINE Pay Money 可经营完整的电子支付服务,包括储值、提款、使用者间与使用者与特约机构间的资金讯息传递、红利折抵等,同时也能提供绑定 19 家银行帐户、跨行汇款、线上缴费等过去无法提供的高价值功能。

自 2025 年 12 月 3 日起,LINE Pay Money 正式独立上线,取代原先的 iPASS MONEY 整合服务,由子公司连加电子支付股份有限公司作为独立法人全权营运。这项升级不仅代表业务范围的实质扩大,也象征 LINE Pay 在策略面进行全面重塑,强化其金融服务能力,并为未来打造更多元的收入模式与提升每用户平均收入奠定关键基础。

| 项目 | LINE Pay Money | iPASS MONEY |

|---|---|---|

| 营运单位 | 连加电子支付(LINE Pay 子公司) | 一卡通公司 |

| 帐户性质 | LINE Pay 自营电子支付帐户 | 第三方电子支付帐户 |

| 整合程度 | 深度连结 LINE 生态、LINE POINTS | 与 LINE 生态脱钩,回到一卡通体系 |

| 主要功能 | 储值、提领、转帐、生活缴费、乘车码、点数折抵 | 储值、提领、转帐、生活缴费、交通支付 |

| 信用卡支援 | 原绑定的 LINE Pay 卡自动转移,不需重新设定 | 需在独立 App 重新绑定 |

| 回馈制度 | LINE POINTS | 一卡通绿点 |

| 2026 年后使用方式 | 直接整合到 LINE 钱包(2025/12/3 起),亦可从 LINE Pay App 使用 | 需额外下载独立 App |

| 时间 | 事件 | 说明 |

|---|---|---|

| 2025/12/3 | LINE Pay Money 上线 | App 更新后,用户可在 LINE 钱包开通新的电子支付帐户,转帐、储值、缴费等功能全面切换至新系统。 |

| 2025/12/3 - 2025/12/31 | 新旧帐户并行、转换期 | 用户仍可登入 iPASS MONEY,但仅能使用查余额、转帐、提领、查纪录等基本功能,储值与交易等功能暂停使用。 |

| 2026/1/1 起 | iPASS MONEY 完全退出 LINE 钱包 | LINE 钱包将仅保留 LINE Pay Money 为电子支付入口,若需使用 iPASS MONEY,必须改用独立 App。 |

市场分析&竞争

可服务市场(SAM)

2021 – 2022 年在 疫情 与 线上消费 强势带动下,台湾非现金支付延续高成长,2023 – 2024 年则伴随内需复苏与支付习惯定型,市场规模持续扩大,交易笔数更提前达成主管机关设定的 2026 年目标,显示非现金支付已成为主流消费模式。展望未来,在高基期与季节性因素影响下,非现金市场将呈现笔数续增、金额增速放缓的趋势,同时,政府亦明确订出 2026 年非现金交易总额达 10 兆元的政策目标,成为推动产业深化的重要方向。从工具结构来看,信用卡与ATM 转帐仍于金额端占逾八成,承担税费、保费与高单价支付,笔数端则由储值卡与电子支付支撑零售与交通等高频小额场景。此外,非六都与高龄族群渗透提升、跨境电商与订阅制等新兴应用扩张,以及防诈监管、开放金融与 CBDC 等基础设施演进都是未来非现金交易的重要成长动能。

可取得市场(SOM)

LINE Pay 受惠于 LINE 通讯生态系近 2,200 万月活跃用户、逾 93% 渗透率与高停留时间等结构性优势,已建立超过 1,310 万用户与约 1,830 万张绑定信用卡的庞大支付基础,使其在提升既有用户支付频率与扩大高频、小额交易渗透上具同时放量的潜力。相较于其他纯支付 App,LINE Pay 可直接利用聊天室、红包、好友转帐与官方帐号等高频触点进行低成本导流,再透过点数回馈与跨服务导购(电商、外送、订阅等)强化用户黏着度与交易转换率,这使 LINE Pay 有机会在市场成熟后仍维持甚至提升其市占率。

竞业比较

| 项目 | LINE Pay Money | 街口支付(JKOPay) | 全支付(PX Pay Plus) |

|---|---|---|---|

| 营运公司 | LINE Pay 电子支付股份有限公司 | 街口电子支付股份有限公司 | 全支付电子支付股份有限公司(全联全资子公司) |

| 上线时间 | 2025/12/3 正式上线 | 2018 年取得电支执照后陆续扩大服务 | 2022/9 全面启用电支服 |

| 帐户数 | 上线不到 3 天开通会员数突破 100 万,潜在可承接 1,310 万 LINE Pay 既有用户 | 2024 年底用户约 660 万;到 2025 年 8 月已突破 700 万,为用户数第二大电支 | 2024 年底约 524 万;2025 年 8 月约 660 万,成长最快,为用户数第三大电支 |

| 生态核心 | 社群转帐最强,依附 LINE,好友转帐最方便,生活缴费项目最全。 | 通路覆盖最广,夜市、商圈、小吃店渗透率最高,街利存回馈高。 | 全联生态圈,近期积极拓展外部通路 (如日本 PayPay)。 |

| 合作商家规模 | 全台支付据点超过 61 万 | 2024 年底合作商家约 30 万家 | 以 全联+大全联量贩体系为核心,官方未公开精确数字 |

| 回馈点数 | LINE POINTS | 街口币 | 全点 |

| 海外支付 | 日本、韩国、泰国 (与 LINE Pay 连动) | 日本 (PayPay)、韩国 | 日本 (PayPay) |

| 适合对象 | 已习惯使用 LINE 的高频生活支付与转帐族群 | 以本土线下消费(夜市、餐饮、小商家)、年轻族群为主 | 全联主顾客、家庭采买族、喜欢点数折抵与量贩体系优惠者 |

护城河:社群生态系

LINE Pay 的护城河具有多层次结构,并随着其生态系成长而持续加固。最核心的优势来自其背后的 LINE 社交通讯平台。在台湾,LINE 拥有约 2200 万月活跃用户,渗透率超过 93%,且用户平均每天花费近一小时停留在平台上,累积大量的互动行为。这使 LINE Pay 得以享有近乎零成本的用户导流来源,更重要的是,高频使用的社交场景,例如红包、好友转帐、群组互动等功能,使支付行为自然融入日常沟通中,带来其他支付业者难以复制的黏着度。

庞大的用户基础亦是 LINE Pay 商业模式的根本。超过 1310 万名用户与 1830 万张已绑定的信用卡,构成其最具价值的数据与流量资产。其中,LINE POINTS 积点体系扮演关键角色,透过一致且高诱因的回馈机制,促使用户反复消费并强化与商家的互动,进一步提高平台活跃度与交易频次。

在这些基础之上,LINE Pay 凭借 LINE 的庞大客户池,具备极高的导流效率与显著低于同业的获客成本。这种结合社交、支付与积点生态的独特模式,使其在合作店家数、用户数及交易金额三大指标上均位居台湾市场之首,形成强大的先行者优势,让竞争者难以在短期内撼动其地位。

未来风险

用户渗透率上升空间恐有限

过去几年,LINE Pay 的高速成长主要动能来自于用户数的快速扩张。然而,随着其在台湾的用户渗透率已攀升至高档(全台用户数突破 1,200 万),显示行动支付市场中多数消费者几乎已成为 LINE Pay 的用户。在此背景下,加上大型通路商纷纷加快发展自有支付工具,用户成长动能恐逐步趋缓,市场已接近饱和阶段。

大型通路商狭用户优势,排挤效应显现

过去 LINE Pay 能够横扫市场,仰赖的是通路的广泛支援。但近年来,拥有庞大交易流量的「大型零售巨头」不愿再让利给第三方支付业者,纷纷自建支付生态系。包括统一集团的 icash Pay 以及全联福利中心深耕的 PX Pay 全支付,都是目前市场上潜在的竞争对手。这些大型通路倾向将用户留于自家原生的支付系统,一方面深度整合自家会员功能,提升黏着度,也一方面节省向第三方支付公司的手续费抽成。

海外扩张受阻,进程不如公司预期

数据显示,虽然公司持续推动如韩国等地的跨境支付合作,但 2024 年公司的海外销售金额与营收占比,皆较 2023 年出现下滑。这显示出海外业务的进展不如预期,可能受限于当地支付习惯的差异、行销资源的分散,或是观光消费复苏后的支付板块转移。若海外成长动能不如预期,LINE Pay 将受困於单一市场风险。