价格走势摘要

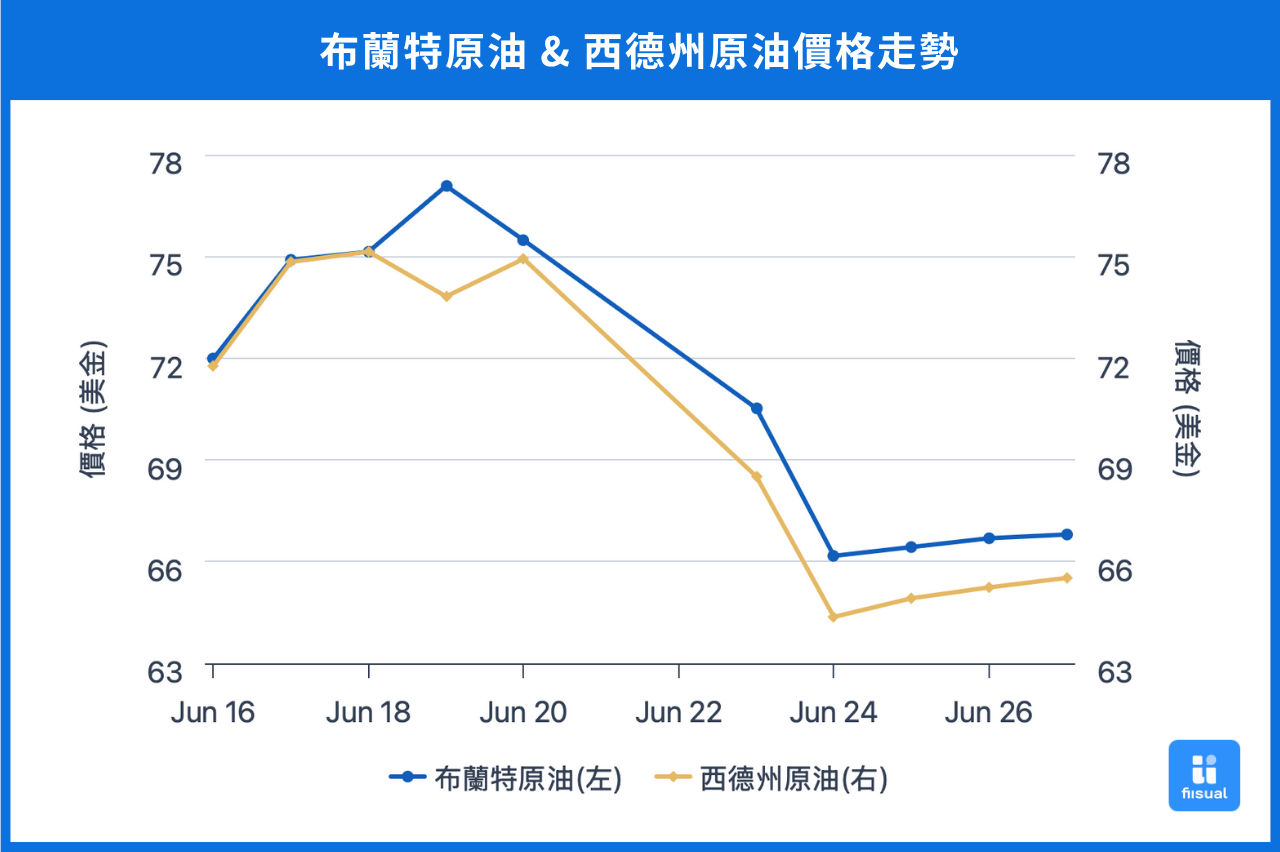

| 6/16 开盘 | 6/27 收盘 | 价格变化 | |

|---|---|---|---|

| 布兰特原油 | 78.31 | 66.80 | -14.7% |

| 西德州原油 | 76.54 | 65.52 | -14.4% |

| 杜拜原油 | 69.34 | 69.19 | -0.2% |

第一周初期,市场延续对中东局势恶化的忧虑,油价高开,但随着伊朗释出停火意愿,加上 G7 呼应两国停战,冲突扩大的预期迅速降温,油价自高点回落。中期由于以伊情势未见实质缓和,美方立场亦不明确,观望情绪升温,油价陷入震荡整理,最终周线下跌约 2%

第二周,受伊朗议会于假日通过关闭荷莫兹海峡法案影响,市场忧虑供应中断,油价跳空开高。但随后在美方斡旋下,以伊达成停火协议,地缘风险溢价迅速回吐,油价大幅下跌。周中后,尽管 EIA 公布的库存去化优于预期,中美也释出签署贸易协议的消息,油价仍缺乏反弹动能,最终全周下跌约 15%。

原油数据更新

原油库存维持低档、成品油去库持续进行,然上游投资意愿低迷

| 6/25/25 | 6/18/25 | 6/11/25 | |

|---|---|---|---|

| 库存(百万桶) | |||

| 商业原油库存 (不含战略储备) | 415.1 (-4.8) | 420.9 (-11.5) | 432.4 |

| 原油战略储备 (SPR) | 402.5 (+0.2) | 402.3 (+0.2) | 402.1 |

| 车用汽油 | 227.9 (-2.1) | 230.0 (+0.2) | 229.8 |

| 蒸馏油 | 105.3 (-4.1) | 109.4 (+0.5) | 108.9 |

| 生产活动 | |||

| 钻机数量 | 438 (-1) | 439 (-3) | 442 |

| 炼油利用率 (%) | 94.7 (+1.5) | 93.2 (-1.1) | 94.3 |

过去两周,商业原油库存延续下行趋势,累计大减 1,630 万桶,降幅显著高于市场预期。战略原油储备则小幅增加 40 万桶,增速趋缓,且白宫表态近期无回补计划。成品油方面,车用汽油与蒸馏油同步去库,分别下降 190 万桶与 360 万桶,反映终端消费动能稳健,打破市场先前对驾驶季需求不振的疑虑。供给端方面,活跃钻机数减少 4 台,预示页岩油供给在未来数月可能趋缓。另一方面,炼油厂利用率小幅上涨 0.4 个百分点,显示业者持续因应旺季需求而积极备货。

国际情势变化

以色列与伊朗停火

美东时间 6 月 23 日 18 时 02 分,美国总统川普在社群平台 “Truth Social” 发表声明,宣布以色列与伊朗已达成停火协议,并预计于 6 月 25 日正式生效。消息发布后市场迅速反应,布兰特原油期货价格自每桶 78 美元大幅下挫至 66 美元,略低于冲突爆发前水准,截至目前,双方未再度传出军事冲突,然短期局势仍具变数,需密切关注后续发展。

从选择权市场观察,以伊停火后,隐含波动率价格出现明显下滑,显示交易员预期未来价格波动降低,不再愿意支付高昂保费避险,隐含波动率的期限结构也印证短线交易热度下降。

评论

以伊冲突暂告段落,但伊朗表示短期内无重启伊核协议谈判的计划,加之俄乌战争尚未消退,地缘风险仍对油价形成短期支撑。基本面方面,美国原油库存已连续 5 周出现明显下滑,同时,活跃钻井数也降至 2021 年 10 月以来新低,预示页岩油供给将在未来数月放缓,若需求维持稳定,库存有望进一步去化,为油价形成利多。预期油价在 7 月初 OPEC 内部会议召开前将维持震荡,重点关注美国关税谈判、地缘局势进展与 OPEC 政策走向。

小结

随着地缘风险消退,市场将回归基本面定价。美国供给端未来是否出现紧缩、OPEC 在 7 月会议上是否延续增产策略将是市场关注重点。此外,随对等关税截止日临近,若美国与主要经济体间谈判顺利,油价短期具备上行空间。