价格走势摘要

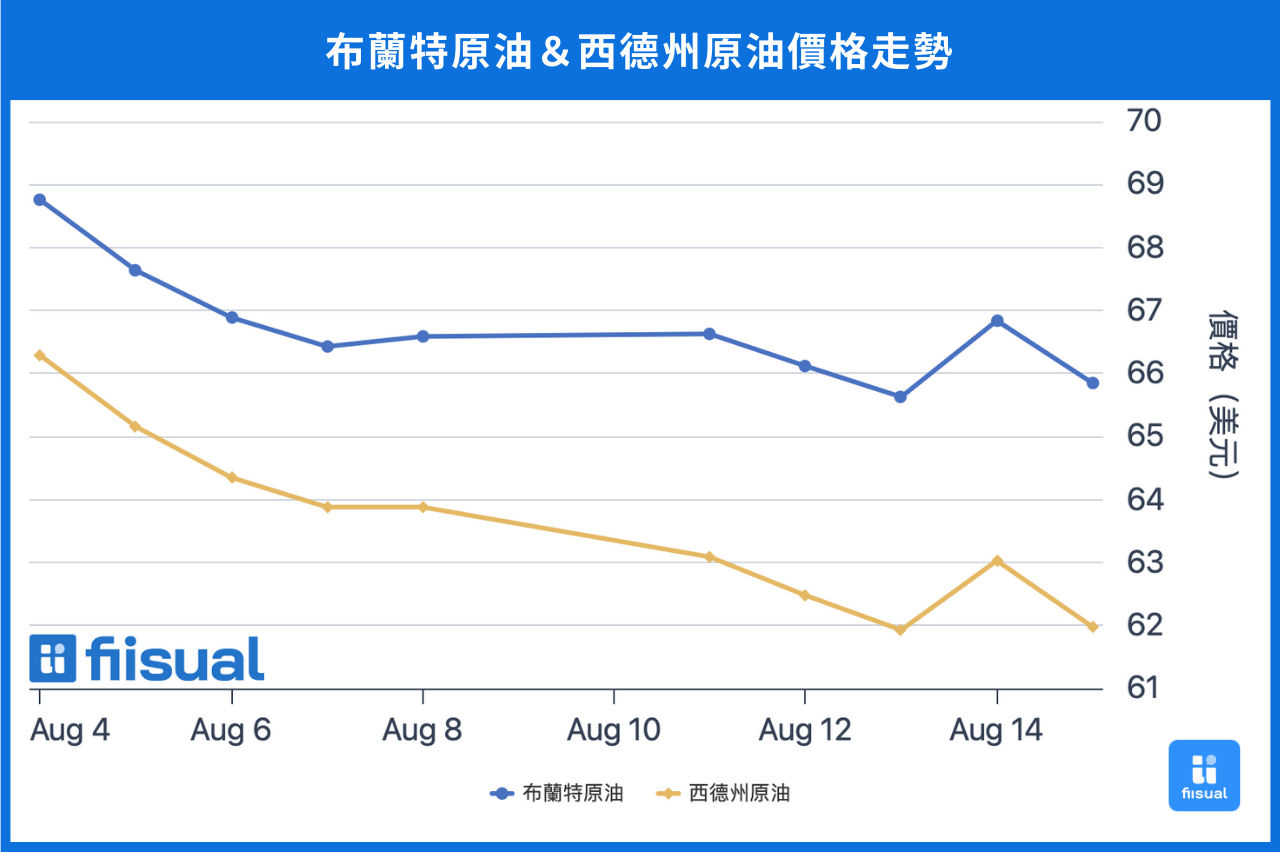

| 8/4 开盘 | 8/15 收盘 | 价格变化 | |

|---|---|---|---|

| 布兰特原油 | 69.11 | 65.85 | -4.72% |

| 西德州原油 | 66.85 | 62.80 | -6.06% |

| 杜拜原油 | 70.64 | 68.61 | -2.87% |

第一周初期,市场消化 OPEC+ 9 月增产计划及美国非农数据不及预期,油价走低,中后段因川普宣布对印度加征关税、同时释出其特使在与普丁会晤中取得突破性进展,关税担忧升温、地缘风险消退下,油价再度下滑,然库存端优于预期为油价提供了底部支撑,最终油价单周收跌约 4%。

第二周初期,受 EIA 月报上修供给、下修油价预测影响,油价承压下跌,但部分跌幅因 OPEC 月报偏乐观而被抵消,中期,美国原油及成品油小幅累库,再度压低油价,后期,在川普与普丁会面的不确定性下,油价反弹,最终全周布兰特收跌约 1%。

原油数据更新

原油库存持平、成品油需求稳定,生产商投资回稳迹象初现

| 8/13/25 | 8/6/25 | 7/30/25 | |

|---|---|---|---|

| 库存(百万桶) | |||

| 商业原油库存 (不含战略储备) | 426.7 (-3.0) | 423.7 (+3.0) | 426.7 |

| 原油战略储备 (SPR) | 403.2 (+0.2) | 403.0 (+0.3) | 402.7 |

| 车用汽油 | 226.3 (-0.8) | 227.1 (-1.3) | 228.4 |

| 蒸馏油 | 113.7 (+0.7) | 113.0 (-0.5) | 113.5 |

| 生产活动 | |||

| 钻机数量 | 411 (+1) | 410 (-5) | 415 |

| 炼油利用率 (%) | 96.4 (-0.5) | 96.9 (+1.5) | 95.4 |

过去三周,美国商业原油库存大致持平,维持在健康水位。战略原油储备恢复补库,增加 50 万桶,考量参议院已大幅削减相关预算,后续补充动能恐将放缓。成品油方面,汽油库存下降 210 万桶,蒸馏油小幅增加 20 万桶,显示驾驶旺季对需求仍具支撑力。供给端方面,活跃钻井数虽再减 4 台,但第二周已出现回升,反映投资端正在筑底。炼油利用率上升 1 个百分点,突显现货需求稳健,短期对油价仍具支撑效果。

机构月报:IEA 与 OPEC 预测明显分歧

| 单位:百万桶/日 | 供给 | 需求 | |||||

|---|---|---|---|---|---|---|---|

| 机构 | EIA | OPEC (non-DoC liquids+DoC NGLs) | IEA | EIA | OPEC (OECD) | OPEC (non-OECD) | IEA |

| 2024 | 103.08 (+0.23) | 61.5 | 103.04 | 102.74 | 45.67 | 58.17 | 102.90 |

| 2025 | 105.36 (+0.75) | 62.7 (+0.0) | 105.50 (+0.4) | 103.72 (+0.12) | 45.81 (+0.01) | 59.33 (+0.00) | 103.58 (-0.02) |

| 2026 | 106.35 (+0.63) | 63.4 (-0.1) | 107.40 (+1.0) | 104.91 (+0.32) | 45.96 (+0.08) | 60.56 (+0.03) | 104.28 (-0.04) |

EIA:本月月报上调 2025 年全球原油供给增速、下调 2026 年供给增速,需求则小幅上修。在供过于求的背景下,EIA 大幅下调油价预测,2025/2026 年布兰特均价自上月的 69/58 美元下修至 58/51 美元。EIA 并指出,美国油井产能提升将推动 2025 年 12 月原油产量创历史新高,并预期 2025 年将成为美国产量峰值。

OPEC:本月维持对 2025 年非 OPEC+ 原油供给增长的预估,但下调 2026 年增长预测。需求方面小幅上修,主要反映全球经济展望改善。基于对全球经济前景的乐观,OPEC 同步上调美国、中国、欧洲等主要经济体 GDP 预测,并指出虽然贸易不确定性可能推升通胀压力,但各国财政与货币政策料将部分对冲负面影响。

IEA:上调供给预估并下调需求展望,指出 OPEC+ 加速增产将使供应明显过剩,强调对未来供需缺口的担忧。报告亦提及针对俄罗斯与伊朗的新制裁,虽可能扰动贸易流动,但在疲弱经济成长下,需求仍将受到压抑。

评论

月报部分,OPEC 与 IEA 对需求增速的预估差距高达 2 倍。OPEC 身为产油国组织,目前策略聚焦于增产以抢占市占,并同时惩戒内部超产国,因此其对未来经济的乐观预估更像是用来合理化其增产决策,而非基于真实市场判断。相对而言,IEA 作为消费国组织,立场倾向维持适度油价以支撑经济,避免因油价过高引发通膨冲击,不过,本月 IEA 的预测幅度亦显极端,目前美国库存水位仍属健康,成品油需求也未见明显放缓,加上美国钻井数自年初下滑约 15%,供给面长期恐面临压力,IEA 本期大幅下修需求预测的合理性存疑。

地缘政治方面,如同先前预期,即使俄乌战争未停止,川普也并未对俄油祭出大规模二级制裁。8 月 15 日,川普与普丁会晤虽缺乏实质进展,但已传递正向讯号,美国进一步加强制裁的可能性下降,对油价构成利空。

基本面方面,过去两周成品油需求稳定,炼油利用率创近年同期高点,显示现货市场仍对油市形成支撑,随着劳动节将至,驾驶季结束后需观察成品油消费是否出现大幅回落。活跃钻井数则出现回升迹象,后续需观察延续性,若钻井数持续回升或稳定,未来 OPEC+ 增产对市场的带来的冲击将进一步扩大。

此外,川普表示汽油价格将回落至每加仑 2 美元以下,而目前全美均价仍逾 3 美元,意味理论上仍有 30% 以上下行空间。整体来说,油价短期缺乏上行动能,需观察俄乌最新进展、伊朗谈判、现货市场供需紧俏情况是否出现缓解。

小结

IEA 与 OPEC 的需求预测分歧虽大,但双方都偏极端,库存与成品油数据显示现货需求仍稳健,钻井数自年初下滑约 15% 亦意味未来供给增量有限,需观察俄乌局势进展与驾驶季结束后成品油消费是否显著回落。