不知道各位股友在投资时,有没有遇到赚钱时,总是叹息钱不够,当初没办法多买一点,或是看跌但不知道该怎么办的经验呢? 如果有,那这篇文对你可能有些帮助!接下来我们就要介绍能够解决上述问题的「信用交易」,能够帮你放大收益,还可以让你尽情做空。那到底什么是信用交易?信用交易是好是坏呢?我们就继续看下去啰!

什么是信用交易?

在台湾股市中,信用交易大致分为「融资」、「融券」及「借券」,这次我们就着重介绍一般投资人比较会用到的融资融券。

首先先来比较信用交易及一般交易的差别:

| 信用交易 | 一般交易 | |

|---|---|---|

| 简介 | 借钱买进股票;借标的卖出股票 | 以自己的资金买进股票 ;以自己的库存卖出股票 |

| 买进 | 融资交易: 向券商借钱,买进超过自有资金价值的标的 | 以自有资金买进价值相当的标的 |

| 卖出 | 融券交易: 向券商借标的,卖出库存没有的股票 | 卖出自己库存现有的股票 |

| 优点 | 报酬波动度&收益幅度大 | 报酬波动度&收益幅度小,但亏损也较小 |

| 风险 | 股市波动导致亏损扩大 融资断头&融券轧空 | 股市波动风险 |

融资:

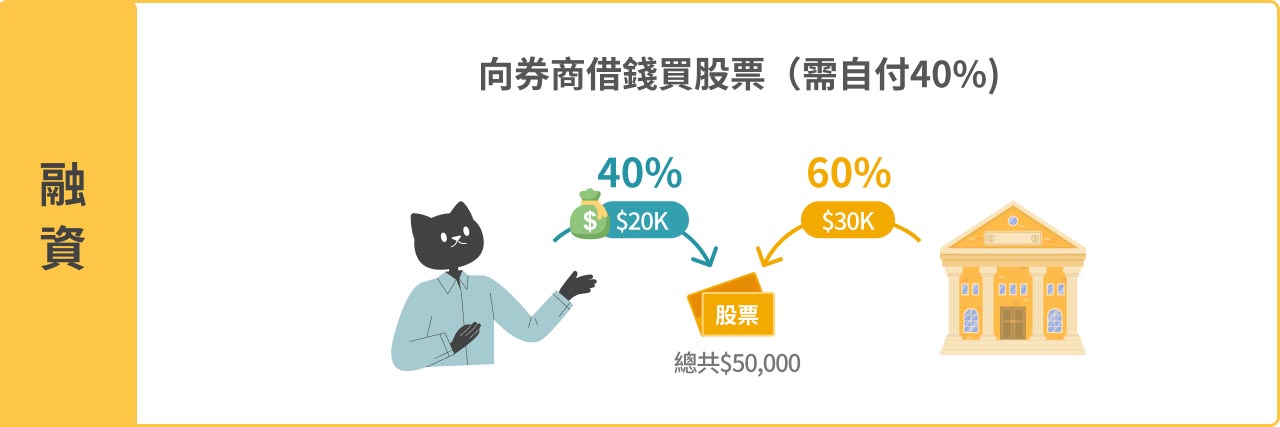

融资的概念很简单,就是跟券商借一部分钱做投资,在台湾通常以自付 4 成,借 6 成的形式运作,即杠杆 1.5 倍,有 10000 元就可以操作 25000 元的部位。个股的实际融资状况还是依照官方公布为主。

融券:

融券概念就是看跌一支股票,向别人借股票卖出,进行空头交易。融券交易需付保证金,通常是9成,杠杆倍率比起融资较低。举例来说想放空一档价值 50000 的股票,需自备 45000元作为保证金。

选择「融资」或「融券」?

| 融资 | 融券 | |

|---|---|---|

| 使用时机 | 看好后市,资金不足或想扩大收益 | 看坏后市,希望从下跌中获利 |

| 使用规则 | 自备股票资金40% ,向券商借60% | 自备9成股票价值的保证金,向券商借股票 |

| 优点 | 利用融资买更多赚更多 | 看衰股市也能赚钱 |

| 风险 | 股票下跌,买多亏更多,追缴保证金或融资断头 | 股票上涨造成亏损,追缴保证金或融券轧空 |

融资融券交易试算:飞宏(2457)

到底利用融资融券做交易是好是坏呢,我们就用以下飞宏(2457)的实际案例告诉大家。

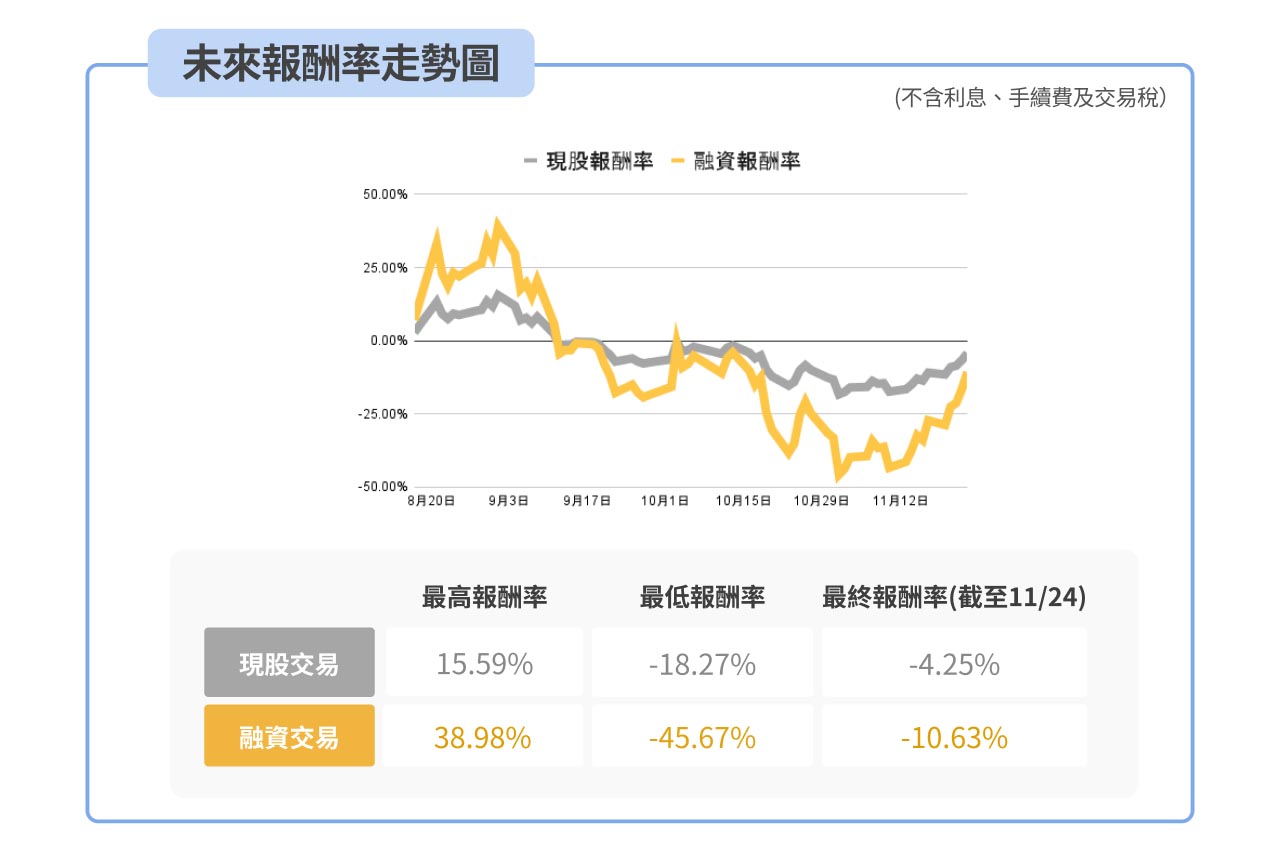

假设我们在今年 8/16 分别以现股及融资的方式投资飞宏至11/24收盘价,买进价格为当天收盘价63.5。

我们可以发现在融资报酬率走势图方面明显比现股报酬率波动度更大。融资投资最高报酬率虽然可以到达38.98%,但是在最低报酬率时却是-45.67%,同时放大了损益。从这个试算就可以发现,融资没有绝对的好坏,但就像一把双面刃,能够让你赚的更多,但判断失误时,却也有可能陷入大幅亏损喔。

有鉴于信用交易的高风险高报酬倾向,还有额外的利息支出,不建议长期投资或是股市新手操作,如果要承作,也建议以短天期,并且严格控管停损点,纪律操作,以免遭受巨大的亏损!

以上讲完了信用交易的基本概念后,接下来我们要来聊聊资券数据在交易上的应用,以及一些有趣的观察。比较资深的股友们,会在盘后观察当日的信用交易变化,资增还是资减,券增还是券减,并把这些变化做为隔天操盘的参考依据之一。到底这些数据我们可以怎么解读呢,就跟着我们一起研究吧!

券资比跟股价的关系

在这边我们引用「券资比」这项数据做为信用市场的指标,其同时考虑了融资跟融券的余额、比率。

券资比公式:券资比=融券余额 / 融资余额 *100%

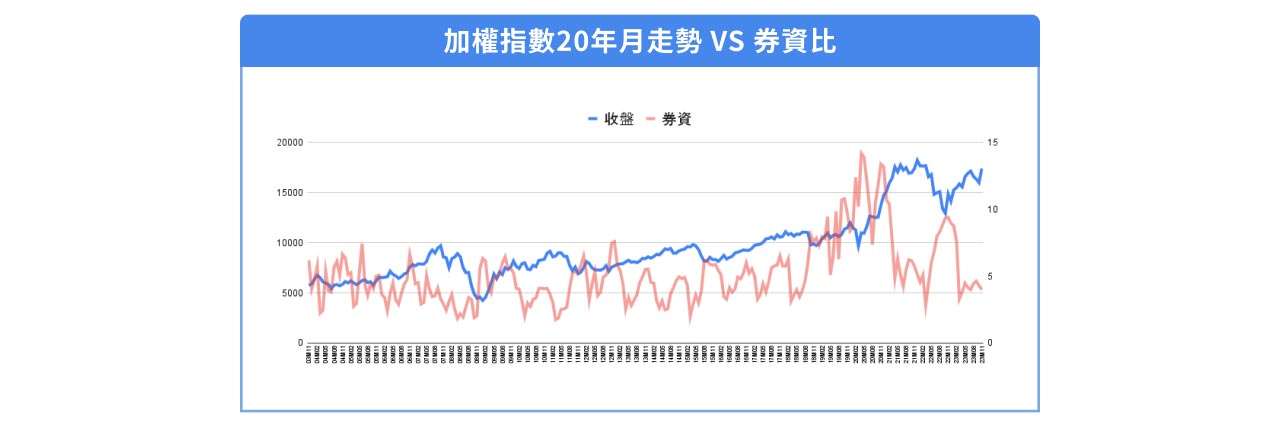

从两者数据做观察,我们可以发现当指数在将要起涨时,通常券资比也在相对较高的水平;相反的,当股价相对较高且即将反转向下时,券资比通常相对较低。简单来说,券资比和股价的连动呈现反向的关系。

这样的关系可以由券资比的特性来观察:券资较高一般意味着较多投资人希望借由做空来获利,而券资比较低代表愿意以较高杠杆买入做多的人相对较多。

融资融券都属于信用交易的一种,使用者需要额外付出利息,因此对于法人或是本身资金雄厚的投资人来说,是较为少用的工具。反而筹码较少的散户会希望借由杠杆来扩大自己的预期获利。这也成为券资变化与股价变动反向变动的原因之一。

简单来说,当低档跟牛市的开头反而会有较多的散户空军;高档时则有很多散户买进。举例来说,2019-2020期间以及去年2022一整年,加权指数不是处于低点就是起涨阶段,而此时券资比明显较高,大约落在7% - 12%。2021年则是股市先热后衰,指数在反转前都在17000 - 18000的高点徘徊,券资比落在2.5% - 5% 之间。

应用信用交易的数据

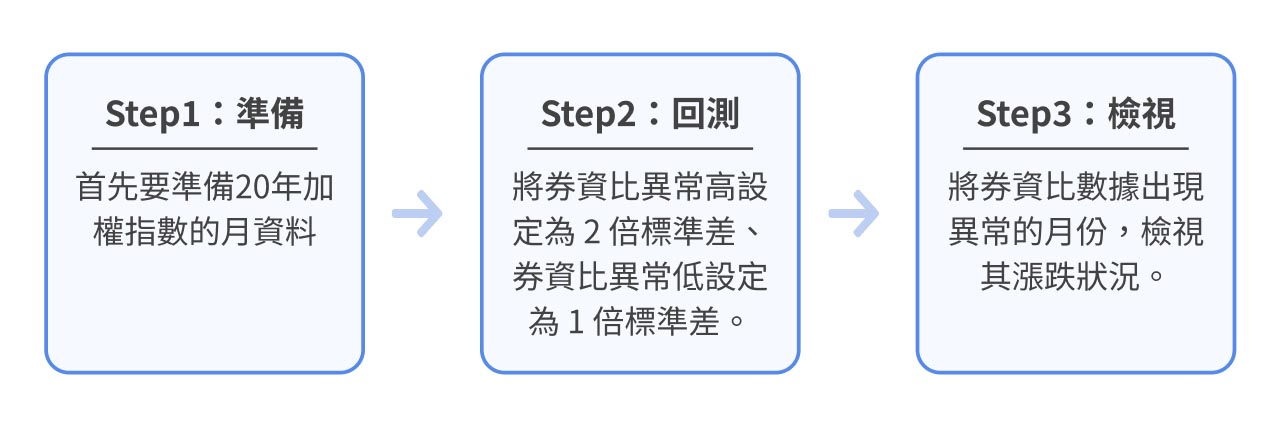

我们就利用回测方法,检验券资比数据如果出现异常情况,是否能预告投资人股市未来的走向?

在回测中,我们以近 20 年加权指数的月资料做研究,将券资比异常高设定为 2 倍标准差、券资比异常低设定为 1 倍标准差。接着我们券资比数据出现异常的月份,检视其涨跌状况。

| 大盘表现 | 券资比异常高 | 券资比异常低 | |

|---|---|---|---|

| 投资策略 | 做多 | 做多 | 做空 |

| 上涨次数 | 144 | 10 | 8 |

| 下跌次数 | 97 | 4 | 17 |

| 平均报酬率 | 0.57% | 3.11% | -2.01% |

| 胜率 | 59.75% | 71.43% | 68.00% |

我们可以发现在券资比异常高时做多以及券资比异常低时做空,都明显可以得到在胜率以及报酬率上优于大盘的表现,这也意味着券资比过高反应市场过度悲观,复苏可能及将出现;而券资比过低则意味着市场过度乐观,反转可能及将发生。

券资比反映股市情绪

市场情绪是券资比和股价反向变化的主要原因之一。散户作为金融投资市场上的参与者,但因为部分原因,像是资讯取得更为落后、投资操作调整相对缓慢等原因,散户在一些时间点下的操作方向可能与股市真实未来趋势不尽然相同。

就如我们在前面所提到的,由于融资融券的使用者大多为散户,在市场低迷时,情绪普遍悲观,认为股市可能再跌,更多人选择做空,造成券多资少的状况(券资比升高);相反的在股市高档时,市场一片乐观,大家争相作多,怕赚不到的情绪也让融资增、融券减(券资比低)。

另外,信用维持率也是一因素之一。当股市高涨时融券部位受不了保证金压力选择出场,反而会作为推升股价的动力;反之在股市崩跌时,融资的出场则会成为加速下跌的推手,这也导致了股价与券资比的反向关系。

听到这里,各位股友们是不是对大盘与信用交易的关系更了解一步了呢,当下次看到券资比有异常时,也不妨自己观察看看大盘会怎么变化吧,搞不好自己也会找到有趣的发现喔!