价格走势摘要

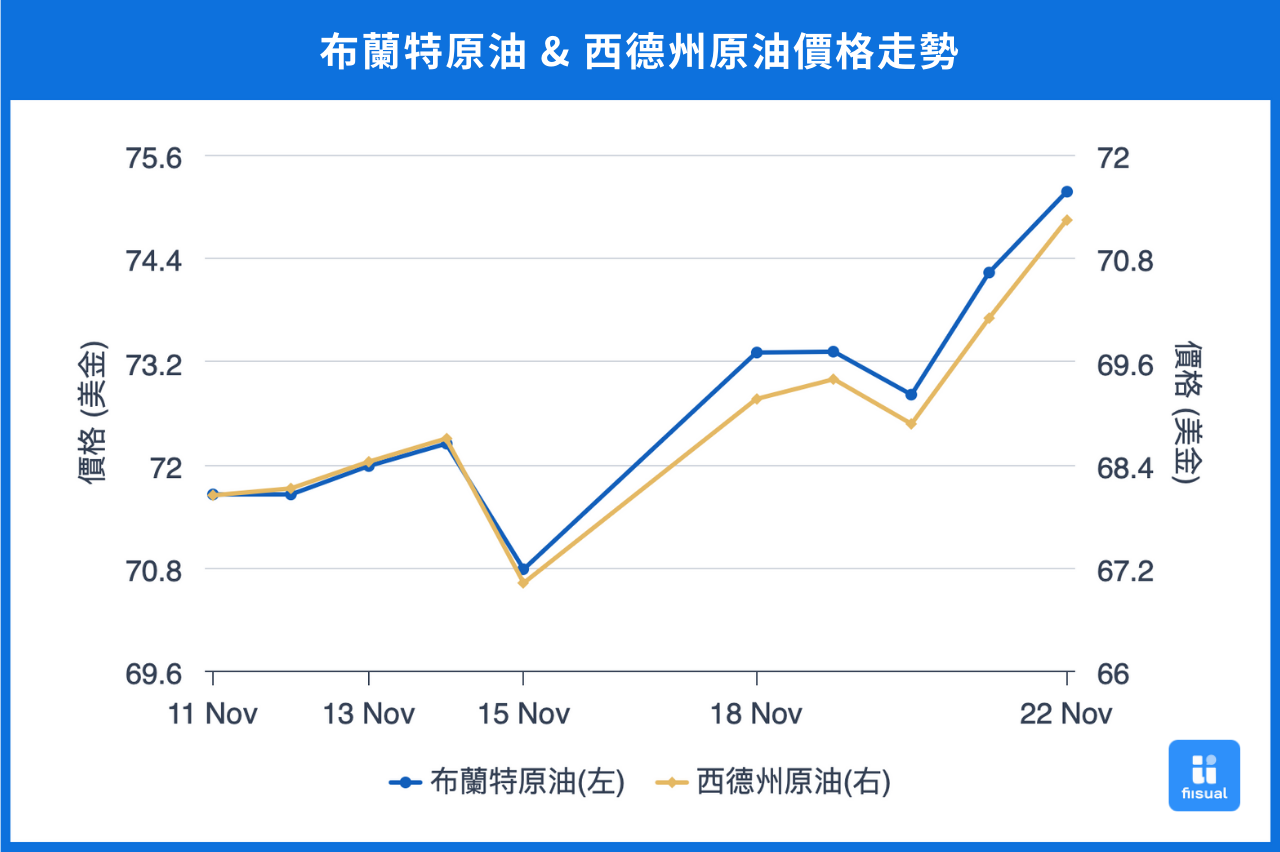

| 11/11 开盘 | 11/22 收盘 | 价格变化 | |

|---|---|---|---|

| 布兰特原油 | 73.85 | 75.17 | 1.79% |

| 西德州原油 | 70.25 | 70.77 | 0.74% |

| OPEC 一篮子原油 | 72.92 | 73.32 (11/21) | N/A |

| 杜拜原油 | 71.77 | 73.06 | 1.80% |

第一周油价有较浅的跌幅,主要市场评估川普的关税政策将带来贸易障碍打击全球需求,对美国国内传统能源产业的优惠又将导致供给产能过剩。尔后北海挪威油田短暂关闭挑动市场情绪,再加上第二周周四俄乌两国互射飞弹导致战情升温,且中国政府为对抗贸易制裁,宣布促进含能源产品在内进出口政策,最后让油价一口气拉擡 4 元,两周涨幅约 1% 到 2%。

原油数据更新

EIA 库存不断走升,预期明年供过于求

| 11/15/24 | 11/08/24 | 11/01/24 | |

|---|---|---|---|

| 库存(百万桶) | |||

| 商业原油库存 (不含战略储备) | 430.3 (+0.6) | 429.7 (+2.0) | 427.7 |

| 原油战略储备 | 389.2 (+1.4) | 387.8 (+0.6) | 387.2 |

| 车用汽油 | 208.9 (+2.0) | 206.9 (-4.4) | 211.3 |

| 蒸馏油 | 114.3 (-0.1) | 114.4 (-1.4) | 115.8 |

| 炼油活动 | |||

| 利用率 (%) | 90.2 (-1.2) | 91.4 (+0.9) | 90.5 |

商业原油库存二周共计上升 260 万桶,而战略库存上升 200 万桶;另外炼油利用率维持在 90% 左右,车用汽油与蒸馏油则分别减少 240 万桶、150 万桶。原油库存囤积但炼油产品还在下降,显示短期内厂商为感恩节后数次假期做足准备;而考量川普的能源政策支持国内传统能源产业,中长期库存呈现囤积也是可预见的。

EIA 本月短期能源展望将 2024 年需求成长预测大约微升至每日 100 万桶,强调地缘冲突仍将是油价的不确定性之一,同时推测 OPEC+ 在当前局势下维持自愿减产的可能性高,但成员国的意愿也会影响其效果;不过,EIA 说明 2025 Q2 后非 OPEC+ 国家的产量成长将抵销前者的产能缩减,最终导致供过于求,价格走向弱势。

进出口保持低迷,政策成效未彰打击市场展望

十月原油进口 y-o-y -8.7%,累积年减 -3.4%;同时,成品油的出口 y-o-y -23.4%,累积年减 -7.2%,原本走扬的数据持续呈现落底状态。炼油生产数据方面,九月汽油、柴油等主要产品年减幅度也未有改善,显示工业活动依旧疲软。

中国进出口再度落空可能代表政策刺激有限,底层固定资产的消极情绪未有起色难以向外传导,加上美国对中策略的不确定性恐打击能源需求,而中国能源需求依旧惨淡无疑对依赖出口的 OPEC+ 生产者不利,原油市场也将保有下行空间。

OPEC 需求数据再度下修,IEA 则全面看空

OPEC 2024 年需求成长预测由上个月每日 193 万桶又下跌了 10.7 万桶,官方说法为数据修正造成变动,其中 OECD 国家上调,但印度、中东等地下调,尤其中国方面达 13 万桶,可视作走弱主因。中国制造业打底让柴油持续年减,而汽油、机油等在驾驶季保持增长;反观美国经济保持稳健,OPEC推测民间消费需求强劲且制造业活动将在第四季后逐渐改善,近期而言受反圣婴现象带来的较冷天气影响,能源使用提高;2025 年则因石化产业受支撑较为乐观。

IEA 2024 年石油需求成长微调至每日 92 万桶,2025 年则约 100 万桶。但 IEA 认为市场注意力已回到基本面,包括中国需求疲软、利比亚产量恢复与 OPEC+ 减产计划解除,而这些因素都将让 2025 年原油市场供给充足,而需求却承压。IEA 补充疫情后需求已完全释放,但运输与发电领域的石油需求逐渐减少,加上全球经济放缓;对比供给面,OPEC+ 外地区含美国、加拿大、圭亚那等地产量稳健上升,在这种供需皆看跌的背景下,OPEC+ 宣布 1 月起恢复产量,这将抵销地缘冲突带来的扰乱。

小结

在基本面数据与价格支持下,2025 年供过于求的叙述属合理推测,其中中国虽对关税壁垒有所应对,作为基础的工业生产仍需跟上才能让需求有长久提振;评估目前各项供给收紧因素,地缘冲突的发展仍需密切关注,至于 OPEC+ 的额外减产则预计 2025 年上半年后回补,届时或将抵销前者带给油价的上行力道。